Выдержка из финансового прогноза на декабрь 2022 года от Роберта Пректера

taxfree — 07.12.2022

taxfree — 07.12.2022

Сегодня вашему вниманию предлагается выдержка из месячного финансового прогноза от сервиса elliottwave.com Роберта Пректера. Прямо сейчас есть возможность почитать и этот отрывок из прогноза и получить уроки по волновой теории. Каждый день выкладывается один урок в течение 12 дней. Регистрация по ссылке Данный прогноз интересен тем, что в нем рассматриваются вопросы психологии на рынке. А это очень важный аспект торговли вообще повседневной жизни человеческих обществ. Так как именно психология и нормы поведения заставляют людей совершать те или иные поступки и наблюдая за ними, в частности за маниями возникающими на рынке, можно прогнозировать то или иное событие достаточно точно

Раздел "Психология инвестора" финансового прогноза Elliott Wave в этом месяце определеляет некоторые собственные волны. Как сказал один из сотрудников EWI: "Крипто-раздел FF стоит всего, кроме криптовалют!!!". А давний (десятилетия) подписчик сказал: "Черт возьми, Стив и Пит превзошли самих себя в разделе "Психология инвестора". Поздравляю ребят". Нет нужды говорить, что вы захотите прочитать этот отрывок.

Психология инвестора

Не просто очередная криптовалютная воздушная яма

Главной рыночной историей ноября 2022 года стало внезапное "эпическое расследование" криптовалютной биржи FTX. Это вписывается в давнюю историю постпиковых разворотов бирж. Полное обсуждение этих эпизодов на протяжении всего Большого суперцикла см. в статье "Биржи рассказывают историю" в августовском номере журнала EWFF (стр. 5-7). Скорость и глубина краха FTX жизненно важны, поскольку они предвещают характер грядущей третьей волны падения акций. Многие наблюдатели проводят сравнения с другими печально известными корпоративными мошенничествами после пика мании доткомов в 2000 году и пика жилищного пузыря в 2006-2007 годах. Два наиболее убедительных сравнения - это Enron, компания по торговле энергоресурсами, которая обанкротилась в декабре 2001 года, и Bernard L. Madoff Investment Securities, которая прекратила свою деятельность в декабре 2008 года, когда ее основатель Берни Мэдофф признался, что мошеннически искажал данные о доходах клиентов на протяжении как минимум 17 лет. Как и FTX, обе фирмы были торговыми предприятиями, которые считались современными чудесами финансовой инженерии. Все три компании были построены вокруг лидеров, которые заработали репутацию умных финансистов на пике соответствующих бычьих рынков. Трехлетний рост акций Enron в сентябре 2000 года, составивший более 374%, отражал этот статус. Однако по меркам финальных максимумов Большого суперцикла в 2021-2022 годах это был пике. Два нижних графика на диаграмме показывают резкий рост цен на токены, выпущенные компаниями FTX и Crypto.com. Менее чем за год они выросли более чем на 2200% и 1570% соответственно.

Банкротство компаний Enron и Madoff Investments также заняло больше времени, поскольку оно произошло, когда медвежий рынок 2000-2002 годов и медвежий рынок 2007-2009 годов, соответственно, закончился более чем наполовину. Банкротство FTX, напротив, произошло всего через 11 месяцев после январского пика Dow. По сравнению с этим падение Enron было замедленным событием. Как показывает стрелка на графике, главный архитектор бухгалтерских махинаций Enron, Джеффри Скиллинг, ушел с поста финансового директора 1 августа 2001 года. После этого прошло четыре месяца, прежде чем компания Enron была признана банкротом, причем заявление было подано 2 декабря 2001 года. За три дня до этого цена акций упала до 25 центов, а 16 января 2002 года компания была исключена из списка Нью-Йоркской фондовой биржи. Крах Madoff Investments сложнее расшифровать, поскольку это была частная компания, но к 25 ноября 2008 года надпись на стене была очевидна. Именно в этот день Рут Мэдофф, жена Берни Мэдоффа, вывела 5,5 миллионов долларов из брокерской фирмы, управляемой Мэдоффом. Для сравнения, крах FTX занял всего 9 дней. По общему мнению, он начался 2 ноября 2022 года, когда CoinDesk сообщил об утечке документа, который показал, что у криптоторгового дома было крайне мало активов по отношению к обязательствам. По сути, император был без одежды, и мир внезапно узнал об этом. "Удивительно видеть, что большая часть чистого капитала в бизнесе Alameda на самом деле является собственным централизованно контролируемым и напечатанным из тонкого воздуха токеном FTX", - сказал один из отраслевых экспертов в отчете CoinDesk. К 11 ноября FTX "и 101 аффилированный должник подали заявление о банкротстве", вынудив уйти в отставку своего "харизматичного" основателя Сэма Бэнкмана-Фрида. На момент подачи заявления о банкротстве, по разным данным, ликвидные активы FTX составляли 900 млн долларов США при обязательствах в 8,9 млрд долларов США.

Чтобы понять всю важность краха компании и ее место в разворачивающемся медвежьем рынке, мы начнем с исторических максимумов фондового рынка, где мы обнаружим ключевое критическое различие между FTX и ее неудачливыми предшественниками. FTX была гораздо более привязана к бычьей психологии, которая создала Великий пик. EWFF использовал это понимание, чтобы помочь определить конец длинного восходящего тренда в криптовалюте, а также последний максимум в Dow Industrials. На графике показано, насколько идеально использование FTX иконографии бычьего рынка совпало с финальными ценовыми максимумами. EWFF начал освещение FTX в сентябре 2021 года, когда токен, который продается под символом FTT, достиг своего исторического максимума. Одновременно с этим пиком FTX подписала контракт с квотербеком НФЛ Томом Брэди и его тогдашней женой Жизель Бюндхен на участие в рекламной кампании стоимостью 20 миллионов долларов. EWFF обсуждал эту сделку в октябре 2021 года. В одном из рекламных роликов Брэди говорит своей жене: "Я в деле. Давай обзвоним всех". Это был сигнал вершины бычьего рынка самого высокого качества, и мы знали об этом в режиме реального времени. Приведя множество прецедентов подобных пиковых одобрений в прошлом, EWFF добавил: "Трудно представить себе более идеальную ситуацию для медвежьего рынка". В том же месяце FTX покрыла Мировую серию игр рекламой и изображениями своего логотипа на поле. В ноябре 2021 года EWFF заявил: "Эти поп-культурные завлекаловки значительны, потому что они порождают совершенно новую волну энтузиастов и совершенно неискушенных инвесторов". Комментарий "lunatic fringe", показанный на графике, был сделан в отношении целого ряда других криптопрорывов, таких как недельное круговое путешествие в криптовалюте Squid Games, которая набрала 23 миллиона процентов, а затем рухнула до нуля. В начале декабря 2021 года EWFF отметила еще один сигнал поп-культуры FTX: покупку компанией прав на присвоение названия баскетбольной арене Miami Heat, что произошло раньше, в апреле 2021 года. EWFF указала на "медвежьи последствия" этой сделки, основываясь на том, что произошло, когда три участника мании - CMGI, Enron и PSINet - приобрели аналогичные права на название в 2000 году; NASDAQ снизился на 78% с марта 2000 года по октябрь 2002 года. Покупка Crypto.com прав на присвоение имени арене Los Angeles Lakers была еще более точной по времени. EWFF вслух задался вопросом, не было ли это "поцелуем смерти для Crypto?". История вынесла утвердительный вердикт. Падение Crypto.com Coin на 93% соизмеримо с падением FTX Token на 98%.

Еще одной отличительной чертой является то, что даже несмотря на падение цены своего токена, FTX стала считаться сливками криптовалютного урожая. В июне этого года компания была названа спасителем, предложив внести залог за пошатнувшегося крипто-кредитора BlockFi Inc. и Voyager Digital, еще одну крипто-биржу. Конечно, эти спасательные круги оборвались в ноябре. "Юридическая команда Voyager Digital заявила, что она "шокирована, недовольна и расстроена" тем, что ей пришлось заново открывать процесс торгов для своих проблемных активов". Они были не единственными. Различные финансовые писатели назвали крах FTX "непредвиденным", "совершенно неожиданным" и "шокирующим". Но для студентов, изучающих психологию рынка, это было не так.

Тем не менее, оптимизм все еще бурлит на поверхности. Вот он снова в настойчивом утверждении юридической команды Voyager Digital, что компания все еще может привлечь капитал. Даже несмотря на то, что на него подали в суд за продвижение акций Voyager Digital, миллиардер, владелец клуба NBA, "продолжает верить в индустрию и уверяет, что в этом секторе еще много ценностей". "Крах криптовалют открывает возможности для старой гвардии Уолл-стрит", - гласит заголовок Crain's New York Business во вторник. В тот же день Fidelity Investments, бостонский гигант взаимных фондов, объявил о новой услуге по торговле криптовалютами. "Fidelity Crypto - это ваша возможность покупать и продавать биткоин", и обещает возможность "торговать криптовалютой всего за 1 доллар". Все это указывает на одно: психология бычьего рынка, которую реклама FTX и спортивные акции выражали на пике, далека от гибели. До октября FTX все еще рассматривался как "источник стабильности в мире криптовалют". "Только сейчас пугающие масштабы этого фиаско становятся понятными для обычных инвесторов", - говорится в статье Bloomberg от 16 ноября под заголовком "FTX все это время была пустым черным ящиком". Следите за новостями. Когда остатки доверия к старому восходящему тренду могут вдохновить на аферу по спасению других "падших ангелов", впереди может быть еще много интересного.

Как рекламировали: Время бума для криптопреступлений

Еще одним аспектом прогноза EWFF в октябре и ноябре 2021 года был призыв к "новой эре, сфокусированной на криптопреступлениях и скандалах". Это прямо из книг по истории маний, где Джон Кеннет Гэлбрейт и Чарльз Киндлбергер описали, как класс мошенников неизменно разоблачается, когда дорогие прежде финансовые активы падают в цене. Приговоры в 24 года для Джеффри Скиллинга (позднее сокращенный до 12 лет) и 150 лет для Берни Мэдоффа являются продуктом соответствующих фаз осуждения. Кончина FTX сигнализирует о том, что наступила фаза обвинения; она обещает превзойти всех предшественников. Любопытно, что Сэм Бэнкман-Фрид остается свободным человеком. Джон Дж. Рэй III, курировавший банкротство FTX, так оценил свою игру на доверии: "Никогда в своей карьере я не видел такого полного провала корпоративного контроля". Рэй говорит из глубокого колодца опыта, поскольку он также наблюдал за распадом компании Enron. Рэй добавил, что руководство FTX было "потенциально скомпрометировано", но он также назвал его "неопытным" и "неискушенным". Ожидайте, что адвокаты Банкмана-Фрида построят его дело на этих характеристиках, что станет еще одной беспрецедентной исторической иронией, поскольку в прошлом именно жертвы всегда несли бремя неопытности. MarketWatch пишет, что Банкман-Фрид сожалеет о том, что "согласился на подачу заявления о банкротстве", потому что "он мог бы спасти компанию, привлекая внешнее финансирование". Как в дергающемся трупе, бычьи импульсы продолжают действовать. Банкман-Фрид ничего не может с собой поделать; на данный момент он, похоже, пристрастился нажимать на кнопки бычьего рынка. Возьмите его знаменитый обет раздать все свое состояние, которое оценивалось в 26 миллиардов долларов, когда FTX была на пике своего развития. В крайнем случае, филантропия - это деятельность на бычьем рынке. По мере того, как росло их состояние, миллиардерам стало модно давать такие обещания. В 2010 году Уоррен Баффет и Билл Гейтс основали кампанию Giving Pledge, призванную побудить миллиардеров направить большую часть своего состояния на благотворительные цели. Джефф Безос с состоянием в 124 миллиарда долларов стал последним, кто присоединился к клубу, в котором сейчас насчитывается 236 членов. В 2022 году SBF сделал заголовки, подобные этому, своим обещанием:

30-летний криптомиллиардер

хочет раздать свое состояние

-Bloomberg, 3 апреля 2022 года.

Хорошее резюме эскалации филантропической активности на последнем пике рынка быков, а также ее недавней трансформации в "Моральное тщеславие Сэма Бэнкмана-Фрида" см. в статье Дэниела Хеннингера в номере The Wall Street Journal от 30 ноября. Всего несколько недель назад Банкман-Фрида называли Джоном Пирпонтом Морганом цифровых активов, готовым разбрасываться своим богатством, чтобы выручить отрасль. В одном из сообщений на этой неделе говорится, что сейчас у него всего одна кредитная карта и 100 000 долларов в банке. Так что, полагаем, в каком-то смысле он выполнил свою клятву. В апреле 2000 года, когда на NASDAQ начался медвежий рынок 2000-2002 годов, EWFF наблюдал аналогичную волну филантропической энергии, охватившую Кремниевую долину. "Итак, филантропическая лихорадка указывает на то, что мы все еще ближе [к вершине]". Осознанно или нет, но Банкман-Фрид явно использовал эту черту пикового настроения. По словам Джо Кернана из CNBC, Банкман-Фрид рассказал ему, что использовал сигналы добродетели, чтобы убедить людей вложить деньги. Он добавил, что Банкман-Фрид признался, что не верит в это. MarketWatch сообщает, что Банкман-Фрид "сказал, что его громкая филантропическая кампания, построенная вокруг движения эффективного альтруизма, была далеко не искренней". Джон Лоу мог бы гордиться. Лоу, "шотландский авантюрист, экономический теоретик и финансовый волшебник", помог разжечь Миссисипскую схему 1719 года, которая привела к "пузырю Южного моря" и разрушила финансы Франции. Имейте в виду, что предстоящие прогулки преступников и слушания в Конгрессе не будут ограничиваться только криптовалютами.

Надвигается крах всего...

Еще раз, вы можете прочитать данный материал и другие в оригинале, пока действует 12 дневный доступ к event на сайте elliottwave.com Регистрация по ссылке

|

|

</> |

Каталог нейросетей и AI-инструментов: откройте для себя лучшие решения для работы с данными

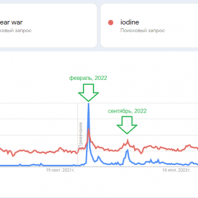

Каталог нейросетей и AI-инструментов: откройте для себя лучшие решения для работы с данными  Зачем при угрозе ядерного удара принимают йод

Зачем при угрозе ядерного удара принимают йод  Гугл, ты сбрендил?

Гугл, ты сбрендил?  Станиславски М. Сионизм: наикратчайшее введение (Библиороссика, 2024)

Станиславски М. Сионизм: наикратчайшее введение (Библиороссика, 2024)  Про потребности и их удовлетворение

Про потребности и их удовлетворение  О двойной Z-катастрофе для России Скоро и неизбежно?

О двойной Z-катастрофе для России Скоро и неизбежно?  Про астрономию.

Про астрономию.  Переехала в США и осталась без работы и мужа...

Переехала в США и осталась без работы и мужа...  Бегемотики

Бегемотики