Миссия невыполнима, или обзор важных графиков с фондового рынка

taxfree — 14.12.2018

taxfree — 14.12.2018

Какая интересная статья вышла на зерохедж вчера. Пасиба отцу родному, что указал постом на нее. Перевод мой. Смысл я думаю будет понятен всем кто меня читает давно. Я писал и об этом клине, и об росте доходности 10 леток, и о том, что она уже пара месяцев как не растет, и именно поэтому ужесточение ставки в 2019 году под большим вопросом, что мало повлияет и на доллар и на рынки. Графики говорят сами за себя. Впереди у нас flash crash господа. Радуйтесь, открывайте шапанское, Омериге вашей наконец то настанет песда.

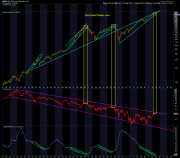

Поскольку рынки снова находятся на пороге, и до конца года осталось всего несколько торговых дней, пришло время пересмотреть самый важный график на рынках. Я показывал эту диаграмму в различных формах за прошедший год, и она показывает взаимосвязь между $ SPX и доходностью 10 лет в контексте более широкого экономического цикла, выраженного уровнем безработицы.

Диаграмма является критически важной, поскольку она показывает, где мы находимся в более широком макроуровне.

Позвольте мне выделить несколько ключевых компонентов диаграммы:

Предыдущие бычьи рынки заканчивались, когда многолетние каналы или модели клина ломали свои долгосрочные тренды. В настоящее время $ SPX рискует сломать тенденцию 2009 года. Он может сохранить его снова в течение третьего месяца подряд в конце года, и, если он это сделает, у него есть место для повторного роста. Но будьте осторожны, когда эта линия тренда сломается, и в конечном итоге это произойдет, последствия для цены будут существенными, о чем свидетельствуют предыдущие прорывы.

Здесь также следует отметить, что минимумы после краха 1987 года ознаменовали начало многолетней линии тренда, которая первоначально нашла поддержку на минимумах 2002/2003 годов, но затем была преодолена в ходе финансового кризиса в 2008 году. Эта линия тренда осталась сопротивлением. по сей день, сначала в 2014 и 2015 годах, а затем снова в начале января 2018 года и сентября 2018 года. Все попытки пробиться выше этой линии тренда провалились.

Сочетание линии тренда 1987 года и линии тренда 2009 года сформировало массивный восходящий клин, который резко сужается.

Также обратите внимание, что прорыв самых последних бычьих рынков, 2000 и 2007 гг., Совпал с 10-летним максимумом около его многолетней линии тренда, начиная с 1982 года. Именно во время этих пиков доходности мы стали свидетелями конца недавнего экономического роста. циклы, как показано изменением уровня безработицы. Низкий уровень безработицы не имеет истории существования. Они могут расширяться, но они не могут долго удерживаться.

Когда бизнес-циклы заканчиваются, центральные банки (вот уже несколько десятилетий) реагируют более низкими темпами на борьбу со спадами. Уровень безработицы в настоящее время составляет 3,7%, в то время как риски рецессии растут, и многие экономисты и финансовые директора ожидают, что один из них прибудет в 2019 или 2020 году.

В 2018 году также наблюдался рост доходности, так как доходность 10-летнх бумаг выросла до 3,2% а затем снизившись до 2.7% . Но на самом деле это отказ от доходности с этого конкретного уровня, который служит предупредительным знаком.

Следовательно, особенно примечательно, что спад доходности 2018 года закончился именно на линии тренда 1982 года, повторяя знакомый исторический сценарий, и именно ФРС собирается приостановить свой цикл повышения ставок на 2019 год.

Каково сообщение этого графика?

Все просто: безработица в какой-то момент вырастет, и $ SPX в конце концов сломает линию тренда. Будь то в этом месяце или в будущем году. Произойдут обе вещи, и 36-летняя история этого цикла показывает, что в конечном итоге ФРС придется вмешаться снова. Потому что у них нет выбора. И тогда цикл повторяется. Одна проблема: с каждым циклом система несет все больше и больше долгов, и способность ФРС генерировать достаточное количество боеприпасов для преодоления следующего спада становится все более ограниченной.

Эти линии тренда имеют большое значение, они критически важны. Прямо сейчас.

Вы можете видеть, как все на рынках сосредотачивается вокруг этих линий тренда, и синхронность всего этого не может не впечатлять.

Возможно, рынки никогда не нуждались в рождественском ралли больше, чем сейчас. Возможно, ФРС это понимает. Мы узнаем на следующей неделе.

|

|

</> |

Цель МСКТ брахиоцефальных артерий

Цель МСКТ брахиоцефальных артерий  Женщина купила котенка, который вырос и стал больше волка

Женщина купила котенка, который вырос и стал больше волка  Приличные анекдоты и шутки. Часть 230. Искусство.

Приличные анекдоты и шутки. Часть 230. Искусство.  Жертва и приношение

Жертва и приношение  Питер Гэбриел как мистический плакальщик. Концепция имени

Питер Гэбриел как мистический плакальщик. Концепция имени  Как пройти в библиотеку?

Как пройти в библиотеку?  Бамбукий! И немного рабицы.

Бамбукий! И немного рабицы.  СБОРЩИК ЁЛКИ

СБОРЩИК ЁЛКИ  Сама себе косметолог

Сама себе косметолог