Правительство РФ готово к переходу на самофинансирование

zhu_s — 10.09.2016

zhu_s — 10.09.2016

После

того, как дефицит фед. бюджета за первые 5 мес. достиг 4.6% ВВП

(при годовом плане 3%) в летние месяцы он существенно сократился.

Причем даже и с сезонной коррекцией, берущей поправку на

традиционную существенную неравномерность доходов и расходов

правительства в течение финансового года. Главная причина – в

частичном восстановлении нефтегазовых доходов, которые почти уже

подтянулись в плановый диапазон цен 3.1-3.2 тыс. руб. за

баррель.

После

того, как дефицит фед. бюджета за первые 5 мес. достиг 4.6% ВВП

(при годовом плане 3%) в летние месяцы он существенно сократился.

Причем даже и с сезонной коррекцией, берущей поправку на

традиционную существенную неравномерность доходов и расходов

правительства в течение финансового года. Главная причина – в

частичном восстановлении нефтегазовых доходов, которые почти уже

подтянулись в плановый диапазон цен 3.1-3.2 тыс. руб. за

баррель.Не нефтегазовые доходы, как и в прошлом году, всё еще выше плана. Это – обратная сторона сравнительно укрепившегося, по отношению к цене нефти, рубля, что хоть и не дает собирать плановые нефтяные доходы, но удерживает от сжатия импорт и связанные с ним НДС и ввозные пошлины. Тем не менее, из-за замедления инфляции прошлогоднего эффекта, когда выросшие благодаря ей не нефтяные доходы снизили дефицит до 2.4% ВВП (при плане 2.9), на этот раз уже не получится. Укладываться в лимит дефицита, возможно, все же придется за счет урезания каких-то расходов, как и предполагалось в начале года, но было отложено до ноября, т.е. после думских выборов.

В финансировании дефицита также произошли определенные изменения – Резервный фонд в июне-июле не использовался, после того, как за первые пять месяцев из него было изъято 780 млрд. руб., профинансировавших более половины дефицита (1.4 трлн.) Такой сдвиг связан с тем, что кардинально изменились размеры средств, привлекаемых в госдолг на внешнем и внутреннем рынке. За 7 мес. они составили ок. 120 и 600 млрд. соотв. Тогда как в аналогичном периоде прошлого года размещение внутреннего госдолга лишь компенсировало погашение, а размещения облигаций на внешнем рынке, хоть они формально и не попадали под санкции, не было вовсе.

Эквивалентность почище рикардианской

Поскольку

ЦБ не использует покупаемую им у Минфина валюту из резервного фонда

для интервенций, то по большому счёту не имеет никакого значения,

будет ли в дальнейшем дефицит финансироваться «из накопленных ранее

средств» (Минфин ожидает расход средств Резервного фонда до конца

года порядка 2.3 трлн. руб., а в случае переноса сроков

приватизации Роснефти – до 3,0 трлн.), или правительство «забудет»

уже сейчас о наличии у него Резервного фонда и продолжит наращивать

госдолг. Разница в 2-х походах отразится лишь на балансе

ликвидности банковского сектора.

Поскольку

ЦБ не использует покупаемую им у Минфина валюту из резервного фонда

для интервенций, то по большому счёту не имеет никакого значения,

будет ли в дальнейшем дефицит финансироваться «из накопленных ранее

средств» (Минфин ожидает расход средств Резервного фонда до конца

года порядка 2.3 трлн. руб., а в случае переноса сроков

приватизации Роснефти – до 3,0 трлн.), или правительство «забудет»

уже сейчас о наличии у него Резервного фонда и продолжит наращивать

госдолг. Разница в 2-х походах отразится лишь на балансе

ликвидности банковского сектора.Финансирование «из резервного фонда» будет сопровождаться переходом от дефицита к профициту ликвидности, когда ЦБ не предоставляет кредиты банкам, а, напротив, занимает у них, связывая избыточную ликвидность. При финансировании через наращивание внутреннего госдолга профицита ликвидности не возникнет, поскольку соответствующие средства банков связываются в инструментах Минфина. Финансирование через внешний долг, если ЦБ при этом воздерживается от продажи привлеченных средств на внутреннем валютном рынке, эквивалентно использованию резервных средств Минфина.

С точки зрения макроэкономического воздействия определяющим параметром является не способ финансирования дефицита, а сам его размер. При данных параметрах цели по инфляции и, соответственно, темпах роста денежной массы, увеличение размеров дефицита будет вытеснять кредит, предоставляемый частному сектору. Текущий дефицит бюджета в размере около 3% ВВП (а тем более его возможный рост) не оставляет никаких возможностей для не инфляционного роста кредитования.

Лицензия Astra Linux Special Edition: что включает и кому нужна

Лицензия Astra Linux Special Edition: что включает и кому нужна  О чем рассказывают костюмы в фильме "Ирония судьбы" (1975)

О чем рассказывают костюмы в фильме "Ирония судьбы" (1975)  Щука в глухозимье: стратегия поиска и тактика ловли в самый бесклёвный период

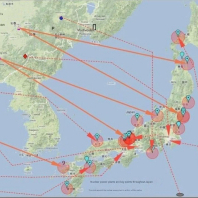

Щука в глухозимье: стратегия поиска и тактика ловли в самый бесклёвный период  Схема ударов по Японии на всякий случай

Схема ударов по Японии на всякий случай  типа сверчка

типа сверчка  "Садились девушки с рассвета за вышиванье да шитьё"

"Садились девушки с рассвета за вышиванье да шитьё"  Лучший по профессии

Лучший по профессии  Зазря я вчера повёлся на категорическую необходимость корпоратива...

Зазря я вчера повёлся на категорическую необходимость корпоратива...  Зима 2025-26. День 24. Корпоратив

Зима 2025-26. День 24. Корпоратив