Начало периода турбулентности и схлопывания пузырей

spydell — 17.12.2021

Кризисное управление предполагает однозначно сформированную

иерархию приоритетов, видение долгосрочной цели и способность идти

на потери в рамках реализации плана действий в общей структуре

системы принятия решений. Это как на войне любой успешный

полководец должен иметь силу духа и готовность потерять роту, чтобы

спасти батальон или пожертвовать полком, чтобы гарантировать успех

дивизии в интересах глобального сражения, где существует иерархия

приоритетов и заранее просчитанный план действий при реализации

различных сценариев. Войны без потерь не бывает, ровно, как и не

бывает кризисного управления без списаний убытков или готовности

потерять нечто в счет будущей компенсации более масштабных

приобретений.

spydell — 17.12.2021

Кризисное управление предполагает однозначно сформированную

иерархию приоритетов, видение долгосрочной цели и способность идти

на потери в рамках реализации плана действий в общей структуре

системы принятия решений. Это как на войне любой успешный

полководец должен иметь силу духа и готовность потерять роту, чтобы

спасти батальон или пожертвовать полком, чтобы гарантировать успех

дивизии в интересах глобального сражения, где существует иерархия

приоритетов и заранее просчитанный план действий при реализации

различных сценариев. Войны без потерь не бывает, ровно, как и не

бывает кризисного управления без списаний убытков или готовности

потерять нечто в счет будущей компенсации более масштабных

приобретений.Что на самом деле показал вчерашний релиз ФРС и последующая пресс-конференция? Тотальный паралич сознания и безграничное безволье. Они в принципе не способны ни адекватно оценивать реальность, ни понимать причины инфляции и самое главное не способны ни на какие-либо действия. Это позор и печаль одновременно.

Фактура перед заседанием была в следующем: инфляция продолжает разгоняться до 40-летних максимумов, несмотря на стабилизацию многих «временных» факторов, таких как энергия и транспорт. Причины инфляции в другом и доминирующие факторы были озвучены ранее.

Нюанс в том, что в каждый из периодов высокой инфляции в прошлом, ФРС ВСЕГДА (!) действовали с опережением, т.е. темпы повышения ставок и цикл ужесточения финансовых условий (в том числе нормативных и регулятивных) были быстрее и жестче, чем росла фактическая инфляция. ФРС не ограничивалась просто повышением ставок, обычно ужесточались требования и условия функционирования банков и финансовых рынков.

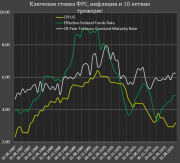

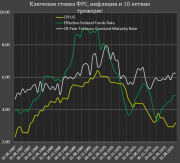

Ниже представлены три эпизода высокой инфляции за последние 70 лет.

Зеленая линия – эффективная процентная ставка по федеральным фондам, управляемая напрямую ФРС. Если ставка (зеленая линия) выше инфляции (желтая кривая), то и ставки денежного рынка преимущественно выше инфляции (они привязаны к федфондам), т.е. наблюдаются реальные положительные процентные ставки денежных и долговых рынков. Они связаны между собой, а бенчмарком являются ставки по федеральным фондам, которые формируют первые и вторые производные на ставки денежных и долговых рынков.

Положительная реальная ставка денежных и долговых рынков остужает темпы кредитования, но главное, для чего это требуется – балансировка денежно-кредитных условий на финансовых рынках и нормализация частного спроса на долги. Инвесторы способны покупать долги и формировать сбережения в кэше только при условии, если форвардная кривая процентных ставок покрывает инфляционные риски. Сами по себе инфляционные процессы разрушительны для рынка долга, но балансировка форвардной кривой доходности в рамках покрытия инфляционных рисков частично снимает угрозу и позволяет системе выживать. Обычно, в такие периоды происходит перераспределение ликвидности из фондовых рынков в денежные и долговые (как это было в 70 е и 80е года в США), но только при условии, что реальные процентные ставки в положительной зоне.

На трех представленных графиках выше можно отчетливо наблюдать, что на траектории расширения инфляционного давления, ФРС действовала с опережением, максимально агрессивно и реальные ставки находились преимущественно в устойчиво положительной зоне. Рынок долга, как и банковская система были сбалансированы и выжили. Все работало, как надо. Я повторюсь, ни денежные, ни долговые рынки НЕ МОГУТ СУЩЕСТВОВАТЬ при устойчиво ОТРИЦАТЕЛЬНЫХ РЕАЛЬНЫХ СТАВКАХ в среднесрочной и тем более долгосрочной перспективе. Единственный выход – бесконечное QE, т.е. помойное ведро в виде ЦБ, на которые будут скидывать все убытки, но неограниченная эмиссия раздувает дисбалансы, пузыри и инфляцию, что мы видим сейчас.

Как действуют современные деградирующие безвольные инфантилы, популисты, демагоги и монетарные ублюдки? Реальные ставки не только в рекордно отрицательной зоне – уже ближе у минус 7% по краткосрочному долгу, так они еще рассуждают о темпах сокращения программы выкупа активов, когда система уже как пол года назад вышла из под контроля… А прогноз повышения процентной ставки предполагает максимум три итерации на бессмысленные по нынешним меркам 0.25%, тогда как для стабилизации системы ставки должны быть на других уровнях. На контрасте видна степень деградации? Очередные несуразные попытки заигрывания с рынком и намеки на то, что если вдруг что-то пойдет не так (в смысле, отклонение S&P500 на пару тиков вниз), то мы сразу готовы отменить все решения и развернуться в ту сторону, которая предполагает очередные неограниченные стимулы.

Весь смысл послания был в том, что «мы обанкротились, мы ничего не понимаем в тех событиях, которые происходят, мы не контролируем ситуацию и не имеем ни ресурсов, ни воли для перехвата контроля над рассыпающей системой, но мы в первую очередь заинтересованы в пузыре на фондовом рынке» Это краткий пересказ всего того наркотического бреда, который попытался изрыгнуть Пауэлл из своего безвольного, деградирующего тела с явным спекулятивным креном и горизонтом планирования два часа.

Очень важный момент заключается в том, что все управляющие ФРС, вплоть до Гринспена НИКОГДА не позволяли себе в режиме реального времени комментировать события на фондовых рынках, за исключением тех, которые носили системную угрозу. Эти же мудозвоны, на каждое негативное отклонение S&P500 на пару тиков забивают всю ленту новостей в Reuters/Bloomberg и AP с пеной у рта, грозясь влупить очередным стимулами разного уровня идиотизма… Именно поэтому, они никогда не смогут разрешить ни один дисбаланс экономического или финансового разреза. Они просто не смогут, потому что прочно подсели на наркоту, поставляемую с Wall St

Все управляющие ФРС до эпохи Гринспена формировали решения с долгосрочным горизонтом планирования и мыслили «цивилизационными категориями», т.е. на десятки лет вперед, формируя одну из самых могущественных валютных зон в истории человечества. Этим накопленным потенциалом и пользуются современные ничтожества уровня Пауэла. Глубина деградации и падения просто завораживает. В ответ на самый мощный инфляционный импульс за пол века они не дали ни одного адекватного объяснения этого импульса и ни одного решения проблемы. Вообще ничего, полная пустота. Вновь бессмысленные надежды и прогнозы, что в 2022 все само (!) обязательно рассосется и нормализуется. И вся их «борьба» заключается в том, что они еще подумают, повышать ли ставку сразу после окончания QE или может быть еще подождать? Это провал, это катастрофа. Система в руках тотальных отморозков и идиотов. Но правда они применили, пожалуй, единственный разумный хитрый ход – во всех альтернативных ликвидных точках приложения капитала сидят еще большие мудозвоны.

Однако, обмануть физические законы не удастся никому.

Перспективы рынка на 2022? Они ужасны, даже в отрыве от вероятного долгового коллапса и раскрутки инфляционных процессов. Единственная причина, по которой выросли фондовые рынки, крипта и все им подобное - это QE. Все это закончилось, с 17 декабря лимит на госдолг расширен на 2.5 трлн, а с 15 декабря 2021 по 15 марта 2022 от ФРС поступит 180 млрд (90 + 60 + 30)

Что было до этого?

Избыточная банковская ликвидность, являющаяся топливом под пузыри, за 2021 год (с января по 15 декабря) выросла на 2.75 трлн долл, за 2020 лишь на 1.5 трлн. За все фазы QE1, QE2, QE3 с 2009 по 2014 года, т.е. за 6 лет, избыточная ликвидность банков выросла на 2.9 трлн долл. Значит, за один только 2021 было влито в систему сопоставимо с тем, что было оформлено с 2009 по 2014 включительно и примерно в два раза больше, чем в 2020. Это все, что нужно знать про фондовый рынок в этом году.

Как это вышло, если объем QE лишь 120 млрд в месяц? Причина в роспуске резервов Казначейства США, которые к 15 декабря упали до 50 млрд на счетах ФРС.

В 2022 им придется занять около 2.7 трлн, где 2.2 трлн это как минимум, финансирование дефицита бюджета по самым скромным оценкам и 500 млрд это нормализация резервов Казначейства США. Напомню, что на начало 2021 они достигали 1.8 трлн и по планам должны балансироваться около 500-600 млрд.

Итак, с точки зрения банковской ликвидности. В 2021 в систему вдолбили 2.75 трлн, в 2022 могут изъять свыше 2 трлн, где непосредственно банковские резервы + РЕПО могут сократиться на 800-1100 млрд, т.е. дифференциал составляет не менее 3.5 трлн только по банковской ликвидности и под 5 трлн по интегральной ликвидности. Что будет с рынками при дифференциале в 3.5-5 трлн напоминать не нужно? Никакие байбеки в 1-1.2 трлн систему не спасут. Коллапса пузыря в 2022 не избежать… Мы входим в период турбулентности.

|

|

</> |

Как происходит лечение зубов под микроскопом

Как происходит лечение зубов под микроскопом  Чему-то дивится котик от hachi8kuro96

Чему-то дивится котик от hachi8kuro96  Куда исчез Борман?

Куда исчез Борман?  Доброе утро!

Доброе утро!  Только сейчас осознал глубокие слои своей психики.

Только сейчас осознал глубокие слои своей психики.  Новости культуры и искусства за неделю

Новости культуры и искусства за неделю  Караевы. Сага продолжается...

Караевы. Сага продолжается...  Утреннее

Утреннее