Центральные Банки мира готовы к выкупу рынков!!

spydell — 08.08.2011

Если события будут развиваться такими темпами, как за последнюю

неделю, то уже совсем скоро банкиров будут сжигать на улице, как

ведьм в средневековье. Слишком много от них стало проблем и слишком

дорого стали обходиться экономике. Не успели встать с колен после

мощного отрезвляющего удара по жирной харе беспечной жизни в долг в

2008 году, как в средствах массой информации стали пестреть

заголовки с 36-ым шрифтом про вторую волну кризиса, про финансовый

и долговой коллапс, про то, что экономика снова в руинах, про

рекордное падение рынков с 2008 и что вообще все очень плохо.

Столько страху и ужаса, что люди, которые ушли в отпуск могут и

вред своему здоровью причинить. Ну, нельзя же так пугать народ!

Вспомним утро понедельника 1 августа, ровно неделю назад. Как все

безобидно начиналось. Биржи открылись с мощным гэпом вверх, S&P

возле 1310, нефть к 120 подбиралась, а теперь? Всего неделя

прошла!

spydell — 08.08.2011

Если события будут развиваться такими темпами, как за последнюю

неделю, то уже совсем скоро банкиров будут сжигать на улице, как

ведьм в средневековье. Слишком много от них стало проблем и слишком

дорого стали обходиться экономике. Не успели встать с колен после

мощного отрезвляющего удара по жирной харе беспечной жизни в долг в

2008 году, как в средствах массой информации стали пестреть

заголовки с 36-ым шрифтом про вторую волну кризиса, про финансовый

и долговой коллапс, про то, что экономика снова в руинах, про

рекордное падение рынков с 2008 и что вообще все очень плохо.

Столько страху и ужаса, что люди, которые ушли в отпуск могут и

вред своему здоровью причинить. Ну, нельзя же так пугать народ!

Вспомним утро понедельника 1 августа, ровно неделю назад. Как все

безобидно начиналось. Биржи открылись с мощным гэпом вверх, S&P

возле 1310, нефть к 120 подбиралась, а теперь? Всего неделя

прошла!Дождались. Опять наркоту на рынок подгоняют. Экстренное заседание лидеров G7 и заявление, что будут предпринимать все действия для стабилизации финансовых рынков. В переводе на русский – это когда будут выкупать рынки. Что будут делать все возможное для поддержания ликвидности. Тесно сотрудничать на валютном рынке. Сказали то, что рынки от них просили. По сути что и требовалось доказать.

Пересмотр рейтинга США к AA был в целом ожидаемым событием, по крайней мере, еще с апреля был дан официальный намек, плюс несколько упоминаний за последние 3 месяца и инсайдерские слухи на прошлой неделе. S&P не сказала ничего, что стало бы новостью для инвесторов. Про США все давно известно всем и каждому. Даже спроси любого российского спекулянта про то, насколько вырос ВВП США и какой у них долг и скажет! А про Россию? Нет! Так что в плане новаторства, новизны информации S&P ничего не преподнес. Кроме того, само понижение должно было произойти уже давно, если оценивать по объективным критериям, а не заниматься политическими манипуляциями.

Однако, рейтинговые агентства себя дискредитировали во время кризиса чуть менее, чем полностью и доверия к ним нет, даже у дворовой собаки. Они держали рейтинги по токсичным активам в 2007-2008 на AAA за несколько дней до того, как они начали сдуваться в ноль, что достаточно сильно ударило по многим суверенным и пенсионным фондам, не считая хэдж фондов, что спровоцировав волну банкротств и сброс активов. Даже с Грецией и компанией начали действовать только постфактум. Уже после того, как финансовую систему охватил очередной приступ паники и после того, как облигации проблем стран утоптали в пол. Т.е. стали понижать рейтинг тогда, когда всем стало понятно, что они уже на грани дефолта. Действия постфактум.

Рейтинговые агентства уже давно вышли за пределы оценки рисков и платежеспособности. Они политический инструмент для манипулирования конъюнктурой на рынке и денежными потоками через депревацию одних эмитентов и привилегии другим. Поэтому, даже если кто-то с радости считает, что вот она справедливость! Само S&P удалось посягнуть на святую святынь – основного донора S&P и самый емкий рынок на планете – США!!! Кажется, что свершилось чудо и наконец они стали выполнять главную свою задачу – оценку платежеспособности эмитентов и рисков.

Ну, во первых, S&P базируется в США, принадлежит США, контролируется США и финансируется США. Хотя бы определенные связи прослеживаются через контору McGrow-Hill, где в инвестиционном подразделении 55% принадлежит Rockefeller Group. Понижение рейтинга было возможно лишь после одобрения верхов и никак иначе.S&P могло бы терпеть до последнего и вероятно, так и никогда не понизить рейтинг США. Формально, сейчас в этом не было прямой необходимости, т.к. вопрос с долгом решен, но нет же. Демонстративно акцентировали внимание на баталиях республиканцев и демократов, на политическом кризисе, на дефиците бюджета, на высоких долгах. Вот и одна из версий, почему так долго тянули с решением по лимиту долга США.

Интересно, а раньше, что они делали? Почему сейчас, а не месяц, год назад. Что изменилось за последний месяц? Как рос долг, так и растет и продолжит расти. Почему понизили через 2 часа после того, как индексы упали на рекордную величину за много лет? Почему бы это не сделать в апреле на хаях? Неужели кто-то верит в столь нелепые совпадения?

И, кстати, долговый рынок по факту не верит в дефолт, чему свидетельствует ралли на долговом рынке США. Т.е. фактически он остается на текущий момент убежищем и надежным активом. В противном случае было бы наоборот. Если бы стояла угроза дефолта, то инсайдеры бы не скупали бонды в таких объемах. Вот в Греции реально виден дефолт, в Ирландии, в Португалии, но пока не в США. Пока угрозы нет.

Тем не менее, чисто технически многие фонды могут пересмотреть долю трежерис в своих портфелях. В разных странах разные регламенты, плюс у каждого фонда свои лимиты и спецификации, но действительно снижение рейтинга может вызвать частичный сброс трежерис. Но массового сброса я не жду. Скорее тут репутационные издержки. Теоретически понижение рейтинга может сыграть негативную роль на будущем спросе на трежерис, т.е. ограничить покупки – конкретно иностранных инвесторов. В США проще, там и дилеры помогут и ФРС выкупит, плюс регуляторы могут выпустить предписание, чтобы фонды не сбрасывали трежерис. В пределах США проблем думаю не будет, но иностранцы формируют 45% всего покупок трежерис в последние 5 лет. Мощная сила. Основной риск от Китая исходит, а там более 1.1 трлн.

Однако, Китай будет ограничить тот простой факт, что просто нет на текущий момент альтернативы. Нет столь ликвидного, емкого рынка и в прочем достаточно надежного. В современной истории еще не было просрочек платежей.

Вероятно, банки и правительство США понизили сами себе рейтинг для перенаправления, смещения денежных потоков. Учитывая инсайдерские продажи в течение 5 дней, которые обвалили мировые рынки более, чем на 5 трлн.баксов, то пересмотр рейтинга не кажется удивительным. Нужно было громкое событие, достаточное мощное, чтобы вызвать панику, неразбериху.

Но, действия регуляторов не заставили себя долго ждать и ЕЦБ открыл клапана. http://www.ecb.europa.eu/press/pr/date/2011/html/pr110807.en.html

http://www.bloomberg.com/news/2011-08-07/ecb-says-it-will-actively-implement-bond-purchase-program.html

Он начал скупать бонды Италии и Испании. Если кто-то считает, что покупка бондов Греции и Ко помогла, то посмотрите пожалуйста графики облигаций и CDS и все встанет на свои места. ЕЦБ ничем не помог!! При том, что совокупные долги Греции, Ирландии и Португалии всего 8% от долга ЕС. Просто для сравнения. Италия – это в ТРИ раза больше, чем эта тройка. Только одна Италия! Плюс Испания – это 9% долга. Таким образом, ЕЦБ под опеку берет без малого более 50% долга ЕС! Бред!

Ну, это реально пахнет каким то крупным коллапсом. Спасти Грецию еще можно, если заливать каждый год по 110 млрд евро, но как спасти Италию, у которой долгов в 10 раз больше?! Тут безвыходная ситуация, агония просто. Долгосрочных инвестиций даже быть не может.

Но вот выкуп будет – это точно. Сейчас еще ФРС подключится и опять наркоманом зальют новой дохой наркоты/ликвидности. У наркомана ломка, адская ломка (смотрите графики), но доктор придет и колит новую дозу. Не вылечит, отнюдь! А лишь успокоит, немного, чтобы не паниковали и не стонали. Успокоят до нового пришествия, а потом? Потом кранты! Долго успокоение не продержится, ибо как известно любой наркоман быстро умирает.

Короче, можно ждать отскока, выкупа, как в прошлом году, но никаких инвестиций. Сейчас лихое время!

Как отслеживание отправлений по трек-коду упрощает жизнь отправителям и получателям

Как отслеживание отправлений по трек-коду упрощает жизнь отправителям и получателям  опять про искусство, сорри

опять про искусство, сорри  14 января 1974 г. БТР-Д

14 января 1974 г. БТР-Д  24 января ● "Международный день эскимо" и не только...

24 января ● "Международный день эскимо" и не только...  О владычице морей Теперь — всё?

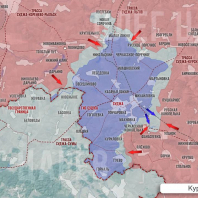

О владычице морей Теперь — всё?  О ситуации в Курской области на 9 февраля, 187-й день

О ситуации в Курской области на 9 февраля, 187-й день  лень-матушка

лень-матушка  Маск, похоже, сошел с ума, а Трамп, похоже, нет (горячая аналитика о дуумвирате

Маск, похоже, сошел с ума, а Трамп, похоже, нет (горячая аналитика о дуумвирате  Несколько ретрознаменитостей

Несколько ретрознаменитостей