Мир облигаций для новичков

fritzmorgen — 13.12.2017

fritzmorgen — 13.12.2017

По итогам прошлого года на корпоративных облигациях можно было сделать неплохие деньги. Если банки тогда предлагали по депозитам доходность в 6-10% годовых, то на облигациях, с учетом их курсового роста, получилось 12-16%, что оказалось значительно выгоднее даже с учётом необходимости платить НДФЛ.

Сейчас из-за низкой инфляции ставки упали: по надёжным корпоративным облигациям можно получить доходность процентов 8-9. Однако родное государство позаботилось о нас: через месяц вступает в силу закон, который освобождает от уплаты НДФЛ купонный доход по облигациям, зарегистрированным в 2017 году или позже.

Для тех, кто не знает, что такое облигации (долговые обязательства компаний), я рекомендую небольшой ликбез на сайте петербургской компании «Арсагеры»:

http://arsagera.ru/kuda_i_kak_investirovat/kak_nachat_invesyirovat/kak_ustroen_fondovyj_rynok_chto_takoe_akciiobligacii/

Там же можно скачать отличную книгу по специфике инвестирования в наших условиях, про которую я уже рассказывал весной. К сожалению, российский фондовый рынок имеет серьёзную родовую травму — значительная доля инвесторов пришла на него с «Форекса» и полагает спекуляции главным способом работы на биржах. В книге «Арсагеры» исповедуется более здравый, более консервативный подход:

http://arsagera.ru/kuda_i_kak_investirovat/kniga_ob_investiciyah_i_upravlenii_kapitalom/

Так вот, об облигациях. Сейчас в России есть огромное количество людей, желающих вложить свои деньги. Также в России есть целые сектора бизнеса, стонущие от острой нехватки денег. И есть банковская прослойка, которая теоретически должна брать деньги у граждан и отдавать их бизнесу, но которая на практике выполняет эту функцию не очень хорошо.

Если у вас есть бизнес, вы знаете, что деньги банк готов обычно выдавать только под надёжный залог, стоимость которого в разы перекрывает стоимость кредита. Для большей части бизнесменов такие условия невыполнимы — особенно с учётом тех конских процентов, которые банки берут за свои услуги.

Наши власти намерены ситуацию улучшить. Собственно, именно для этого с 01 января 2018 отменяется налог с некоторых облигаций — ЦБ справедливо полагает, что многие захотят переложиться с банковских депозитов в облигации, чтобы получить на 2-3 процента большую доходность. Есть в этой новости, впрочем, и чайная ложка дёгтя. От налога освобождаются только облигации, зарегистрированные после 01 января 2017 года.

Теперь о нюансах, связанных с вложением в облигации. Хитрость тут в том, что цена облигаций может довольно сильно прыгать в зависимости от ситуации. Например, когда уровень ставок идёт вниз, стоимость облигаций обычно растёт, если же ставки повышаются, облигации дешевеют.

Из-за этого многие предпочитают короткие облигации: облигации, срок погашения которых подходит в течение нескольких месяцев. Проценты по таким облигациям обычно чуть ниже, однако если заёмщик не допускает дефолта, в день погашения вы гарантированно получаете за облигацию 100% её номинальной стоимости плюс купон за последний период. Эти два условия — близкий срок погашения и дата регистрации в 2017 году — сильно сужают выбор.

Впрочем, достаточный выбор у нас всё равно есть. Это значит, что уже через несколько недель интересной стратегией станет следующая:

1. Выбираем облигации, зарегистрированные позже 01 января 2017 года.

2. Выбираем из них те, которые гасятся или выкупаются обратно (по оферте) за 100% в ближайшие 6-12 месяцев.

3. Из оставшихся выбираем подходящие по надежности.

4. Получаем доходность на уровне несколько выше банковского депозита. При этом в течение всего срока есть возможность в любой момент выйти обратно в деньги, не потеряв накопленных процентов по купону.

Если есть желание повысить доходность, можно дополнительно к коротким облигациям прикупить и длинные (с дальним сроком погашения). Проценты по ним обычно более высокие, однако и риски там несколько выше. Например, в памятном декабре 2014 года очень резко выросли процентные ставки, и цены на длинные ОФЗ тогда просели на 20-30%.

Серьёзные инвесторы, у которых пальцы удержались от нажатия кнопки «продать», вскоре могли с удовлетворением наблюдать откат цен к прежним уровням, те же, кому деньги были нужны срочно, вынуждены были со слезами на глазах фиксировать убытки.

Замечу, что в этой статье я очень кратко обрисовал открывающиеся возможности, но ни в коем случае не дал исчерпывающих инструкций по инвестированию. Есть ряд нюансов, которые нужно будет изучить, прежде чем прыгать в прорубь. Так, например, у облигаций есть дата размещения и дата регистрации в Центробанке. Если облигация зарегистрирована в 2016 году, а размещена в 2017, от налога она не освобождается. Кроме того от налога освобождается только купонный доход по облигациям, но не рост их курсовой стоимости.

Впрочем, нужный к освоению объём информации не так уж велик. Пару ссылкок для старта я вам дал, вот ещё одно руководство именно по облигациям:

http://arsagera.ru/kuda_i_kak_investirovat/kak_invest_sam/kak_investirovat_v_obligacii1/

Вся справочная информация по облигациям находится сейчас в интернете без труда, сайты rusbonds, cbonds и moex бесплатно выдают всё необходимое. Если же вы присовокупите к чтению ещё и реальную работу на бирже (в первые полгода — незначительными для вас суммами), вы довольно быстро почувствуете себя настоящим волком с Большого Кисловского переулка.

Напоследок раскрою ещё один грязный секрет российского фондового рынка. Многие люди, не желающие разбираться во всех эти «облигациях-шмоблигациях», принимают решение довериться профессионалам и вложить деньги в ПИФ, паевый инвестиционный фонд. Теоретически идея хорошая: вы отдаёте деньги профессионалам, и они сами вкладывают их в те облигации, которые считают наиболее надёжными и перспективными.

Проблема однако в том, что отечественные ПИФы, пользуясь дремучестью наших инвесторов, часто берут запредельные проценты за обслуживание. Брать 3-4% в год просто за выбор и покупку облигаций в ПИФе, к сожалению, в порядке вещей.

Если вы укажете менеджеру на эту несуразность, тот скажет вам, что проценты действительно высокие, однако они окупятся, ибо в прошлом году ПИФ показал замечательную доходность. Не верьте — ставки по облигациям сейчас значительно ниже, чем год назад, и если вы будете платить ПИФу более 1,5% комиссии за управление, вам, вероятно, будет правильнее банально положить деньги на банковский депозит.

Мораль отсюда вытекает следующая — или ищите управляющую компанию, которая берёт умеренные комиссии (менее 1%), или стискивайте зубы и занимайтесь всем лично. В наш век интернета это, повторюсь, не так уж сложно.

|

|

</> |

Какие Apple Watch купить в 2025 году

Какие Apple Watch купить в 2025 году  Греться на север

Греться на север  Исследование о путешетствиях американцев

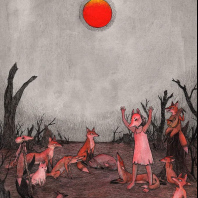

Исследование о путешетствиях американцев  Кэт Филбин «13 лис и конец света» @

Кэт Филбин «13 лис и конец света» @  Цветы

Цветы  Новости культуры и искусства за неделю

Новости культуры и искусства за неделю  10 трендовых компонентов в японской косметике - для японцев

10 трендовых компонентов в японской косметике - для японцев  с праздником, Татьяны

с праздником, Татьяны  Огонь

Огонь