5 копеек

spydell — 10.02.2012

Так и быть, последние 5 копеек, ибо самому хочется в мозгу

сформулировать некоторые концепции, точки опоры. Так сказать

определить, что такое хорошо, а что такое плохо )) Раньше писал в

личный дневник, но так как есть блог, то выставляю на суд

общественности )

spydell — 10.02.2012

Так и быть, последние 5 копеек, ибо самому хочется в мозгу

сформулировать некоторые концепции, точки опоры. Так сказать

определить, что такое хорошо, а что такое плохо )) Раньше писал в

личный дневник, но так как есть блог, то выставляю на суд

общественности )Личный древний опыт математического анализа графиков. Все таки по специальности я инженером был )) Сейчас конечно, такой байдой не занимаюсь, но тем не менее.

Как понять окончание тренда с точки зрения математики?

1. Затухание движения, импульса. Обычно можно смотреть по соотношению n бара/n-k бару, где k – некий оптимизированный коэффициент. Если на дневках, то допустим пятница к пятнице, если рост замедляется, то рынок может впасть в боковик. Опасность в том, что маркетмейкеры стали закрывать эту брешь и рынок может расти ступеньками. Восходящий тренд, далее очень узкий и короткий боковик, потом опять тренд, снова узкий боковик и опять тренд. Часто можно видеть в интрадее. Метод работает, но далеко не всегда.

2. Пересечение скользящей средней. Безумно шумный метод. Многие открываются в шорт, когда рынок пересечет сверху восходящую EMA, но обычно это сигнал к лонгу, т.к. маркетмейкеры сбивают таким образом стопы игроков в лонг на этих уровнях и набирают шортистов. Если брать EMA 26 или даже EMA 50, то вероятность профитного сигнала значительно выше, но можно упустить все движение, либо потерять прибыль. Большие задержки. Работает только на очень длительных трендах, но в последние 3 года убьет счет. Зависит от инструмента, но бывает, что из 6 касаний 5 оказываются ложными и лишь один достоверный. Так что в топку этот метод из-за высоко шумности.

3. Пробитие неких уровней. Умозрительный метод и весьма спорный. Много шума, в реальности практически не подходит. Рынок может пробить и вернуться в тренд, много ложных выходов и сигналов.

4. Рост волатильности. Обычно работает чаще всего. Исторически тренды на низкой волатильности, развороты и обвалы на высокой. Но далеко не всегда рынок начинает падать. Он может впасть на хаях в широкий боковик. Но метод относительно точный.

5. Ускорение роста с повышением объемов. Обычно, таким образом надуваются пузыри, и следует резкий обвал. Ускорение роста можно смотреть по соотношению баров. Очень высокий процент верных сигналов, но сложно угадать точку входа, т.к. пузырь может надуваться значительно сильнее, чем выдержит ваш счет. Как вариант работать мелким объемом без стопов, чтобы наверняка. Т.е. формация, паттерн точно сигнализирует об иррациональном всплеске, локальном пузыре, но попасть точно в цель это тоже самое, как попасть из дротика в сильный ветер в монетку на расстоянии 10 метров. На компе оценить сложно, надо смотреть по ситуации, следить за объемом торгов и энергией рынка.

Последний метод я использую до сих пор, но когда нечего делать и вручную, ибо на компе сентимент сложно формализовать. Комп не чувствует эмоцию толпы. Так сработал от шорта на ВТБ, когда какой-то дурак начал покупать после новости про выкуп акций. Но так как ВТБ ранее не торговал, то после тейка в 3% закрыл и более туда не лез

Но сложнее, с математической точки зрения угадать выход и боковика. Линии поддержки и сопротивления это все для новичков. Они любят на хаях искать выход из боковика в лонг-тренд или шорт-трейд и об них закрываться профи. Это самый губительный метод для трейдеров.

На поиске тренда в боковике штабелями в могилу ложатся миллионы счетов горе-трейдеров. Маркетмейкеры научились успешно вводить публику в заблуждение и то, что многим кажется началом тренда в действительности может оказаться смещением рынка в новый боковик на чуть более других уровнях. Яркий пример ноябрь 2011, когда на нисходящем широком боковике об стену убилось много парней, но именно на кросс нейтральной системе тогда для меня это был рекордный месяц по прибыли.

Так что казалось бы простота и красота ТА на деле оборачивается, что все значительно сложнее. Сложность в отделении рыночных фаз, периодов, циклов. Рынок сейчас устроен таким образом, что периоды достаточно коротки по 2-3 месяца и когда народ адаптируется под тренд, то его режут обвалом. В том же августе 2011 очень много хэдж фондов легло на дно. Когда народ адаптируется под боковик, то устраивают самый сильный тренд, как сейчас.

Аккумулируя все это, в долгосроке, учитывая сменяющиеся фазы рынка, ТА выглядит не слишком хорошо.

Верх мастерства – это найти психологически совместимый и при этом прибыльный метод торговли, когда нет особой разницы куда идет рынок и когда нет необходимости за ним следить. Т.е. быть независимым, убрать эмоциональную составляющую из торговли, не пытаться его прогнозировать, понимая основополагающий принцип тотальной неопределенности. Вы должны сами найти этот метод, но он есть! ))

Оплата зарубежных сервисов и подписок

Оплата зарубежных сервисов и подписок  Вонка, 2023

Вонка, 2023  Китайская Москва

Китайская Москва  Из Ставрополя

Из Ставрополя  Как начать работать по специальности еще во время учебы: Центры карьеры про

Как начать работать по специальности еще во время учебы: Центры карьеры про  Без названия

Без названия  насколько одна сигарета сокращает жизнь?

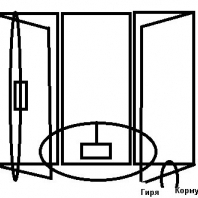

насколько одна сигарета сокращает жизнь?  Кормушка

Кормушка